El pasado 27 de noviembre se inició por un período de 30 días la Oferta Pública por Acciones de Delta Airlines (Delta) por el 20% de LATAM Airlines (LATAM), la que de resultar exitosa implicaría una inversión de US$ 1.900 millones por dicho paquete de acciones. Esta OPA había sido anunciada el 26 de septiembre de este año, cuando además se dio cuenta de la intención de formar una Alianza Estratégica entre LATAM y Delta para los tráficos aéreos entre América del Norte y América del Sur. Dicha alianza, bajo el concepto de Joint Business Agreement (JBA), coordinaría precios, cantidades, estrategias de negocios y reparto de utilidades, declarándola exitosa si al menos se lograra constituir en los mercados aéreos entre Estados Unidos, Brasil y Perú. Además, LATAM informó en ese entonces que daba por concluida su membresía en la alianza aérea Oneworld y que no perseveraría en el acuerdo de Joint Business Agreement (JBA) con American Airlines que también se había propuesto a nivel continental americano. También aseveró que Delta compraría aviones de la flota actual de LATAM, así como se haría cargo de compromisos de compra de aviones de ésta, por un monto total de US$ 2.000 millones y que, finalmente, recibiría un pago de US$ 350 millones para cubrir los costos de implementación de la eventual Alianza Estratégica.

El 3 de diciembre pasado LATAM anunció Acuerdos de Código Compartido con Delta para tráficos aéreos con Perú, Ecuador y Colombia, todos países relevantes para la red aérea que sirve a Chile, sin explícitamente excluir a los que podrían venir más adelante, como Brasil y el propio Chile. El 6 de diciembre pasado LATAM informó que pondría término al JBA propuesto con IAG – dueña de British Airways, Iberia y Air Lingus, además de las aerolíneas low cost Level y Vueling – para los tráficos aéreos entre América del Sur y Europa, pero que sí mantendría vigentes Acuerdos de Código Compartido con ésta.

Se debe recordar que Delta es dueña del 9% de Air France – KLM y que junto a ella controlan el 80% de Virgin Atlantic, operando las tres en conjunto un JBA para los tráficos aéreos entre América del Norte y Europa. Delta también es dueña del 51% de Aeroméxico (antes 49%). Todas estas aerolíneas forman parte de la alianza aérea Sky Team, liderada por Delta. IAG es miembro de Oneworld, la otra alianza aérea, liderada a su vez por American Airlines. La tercera alianza aérea, Star Alliance, tiene entre sus protagonistas a United Airlines.

De la información entregada al mercado

En el prospecto de la OPA iniciada por Delta, en su Sección 6, “Purpose of the Offer and Business Plans”, Delta declara, entre otros elementos, que “the Offeror does not seek to obtain control of LATAM” y que “Delta does not have any agreements with shareholders of the Company, nor does it have a commitment to negotiate with them in the future”.

Estas dos afirmaciones no se condicen con las declaraciones del CEO de Delta Ed Bastian al Diario Pulso el 2 de octubre pasado cuando respondió a la pregunta “¿Por qué decidieron entrar a LATAM Airlines con el 20% de la propiedad y no otro porcentaje?” que “La familia (Cueto) va a retener más del 20% de la propiedad. La familia quiere que tengamos una influencia significativa dentro del directorio y pensamos que 20% es la cifra correcta de participación”.

A la luz de la Ley de Valores, parece obvio que ambas interpretaciones a la vez no son compatibles: US$ 1.900 millones por un paquete accionario con presencia en el Directorio, US$ 2.000 millones de compraventa de aviones y US$ 350 millones de aporte a la transición hacia una Alianza Estratégica no pueden sino representar una asociación profunda entre ambas compañías y un fuerte alineamiento en sus negocios. Para dimensionar mejor estas cifras, notemos que los ingresos de LATAM bordean los US$ 10.000 millones anuales y su pasivo financiero (que incluye US$ 3.000 millones de leasing) está cerca de los US$ 10.500 millones. Es por todo lo anterior que las declaraciones al Diario Pulso por parte del CEO de Delta son claramente un mejor reflejo de lo que aquí está ocurriendo que la descripción formal del Prospecto de la OPA.

Del impacto competitivo

A la luz de la Ley de Libre Competencia y de la Guía de Competencia de la Fiscalía Nacional Económica (FNE), una operación de concentración se produce cuando “dos o más agentes económicos (…) cesen en su independencia”, lo que puede ocurrir “adquiriendo, uno o más de ellos, directa o indirectamente, derechos que le permitan, en forma individual o conjunta, influir decisivamente en la administración de otro.”

¿No es precisamente esto último lo que está ocurriendo bajo esta OPA en curso y que por lo mismo debería ser evaluada como una Operación de Concentración por parte de la FNE al amparo del DL 211?

Aún más, cuando se aprobó la fusión de LAN con TAM en el año 2011, una de las condiciones impuestas por el Tribunal de Defensa de la Libre Competencia (TDLC) fue que LATAM no podía celebrar ni mantener, sin autorización previa de ese Tribunal, acuerdos de código compartido con los miembros o asociados de una alianza distinta de aquella a la que perteneciera LATAM (Condición Séptima). En los hechos, LATAM se retiró de la alianza Oneworld y ya está suscribiendo Acuerdos de Código Compartido con Delta – de la alianza Sky Team – y decidió mantener Acuerdos de Código Compartido con IAG – de la alianza Oneworld -.

¿Qué opinión tiene el TDLC del cumplimiento de esta condición básica de la aprobación de fusión? ¿Cómo se cumple con esta condición cuando en paralelo se debería estar abriendo un proceso de Operación de Concentración en la propia FNE?

Y si las dos cuestiones anteriores fuesen resueltas positivamente para los intereses de Delta y LATAM, ¿entienden los accionistas de LATAM que la aprobación de una Alianza Estratégica entre LATAM y su eventual segundo mayor accionista, Delta, que además tendría una influencia decisiva en la sociedad, requeriría no sólo la anuencia de las distintas autoridades antimonopolios envueltas sino probablemente también la aprobación de al menos 2/3 de los accionistas convocados bajo una Junta Extraordinaria de Accionistas, por constituirse la mencionada Alianza Estratégica en una Operación entre Partes Relacionadas en permanente negociación?

De las cifras básicas de los mercados involucrados

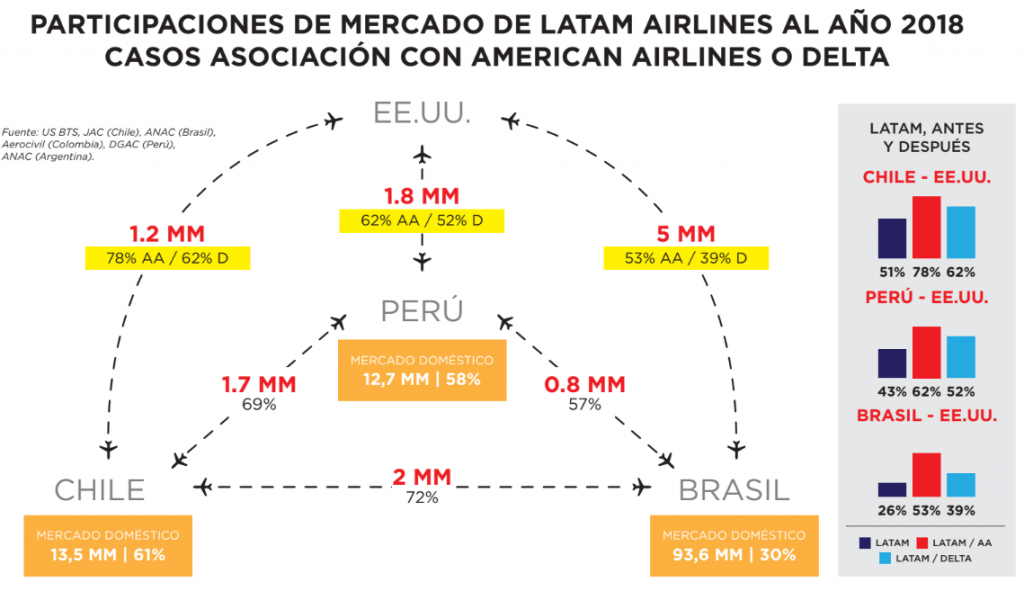

Por último, bien vale la pena detenerse en los efectos directos a nivel de pasajeros aéreos de la eventual asociación LATAM – Delta[1]: LATAM tendría por si misma un 61% del mercado aéreo doméstico chileno, un 58% del peruano y un 30% del brasilero. En los tráficos aéreos internacionales desde y hacia Chile, se debe destacar que el 68% se da en América del Sur. En los tráficos aéreos entre Chile y Perú, LATAM tendría un 69% del mercado; entre Chile y Brasil, un 72% y entre Brasil y Perú, un 57%. Ahora bien, en los tráficos aéreos entre Estados Unidos y Chile, LATAM alcanzaría un 62% del mercado – con American Airlines antes llegaba al 78% -; entre Estados Unidos y Perú, un 52% – con American Airlines previamente llegaba al 62% – y entre Estados Unidos y Brasil, un 39% – con American Airlines alcanzaba antes al 53% -.

¿Operación competitivamente inocua?

Si además se persiste en mantener vigentes los Acuerdos de Código Compartido con IAG respecto de Europa – tal como recientemente anunció LATAM – , la totalidad del tráfico aéreo entre Chile y España o el Reino Unido quedaría bajo LATAM – British Airways – Iberia, así como la totalidad del tráfico entre Chile y Francia u Holanda quedaría bajo Air France – KLM, en cuyo capital participa Delta y de la cual es socio activo en el JBA sobre el Atlántico Norte, siendo un actor que sabemos busca asegurar una “influencia decisiva” en LATAM. En otras palabras, sobre el 85% del tráfico aéreo entre Chile y Europa quedaría amparado en un 100% bajo Acuerdos de Código Compartido liderados por LATAM o por su accionista con “influencia decisiva en LATAM”, Delta.

¿Seguimos insistiendo que todo esto es sólo un pequeño detalle?

La operación LATAM – Delta en su conjunto es mucho más dañina competitivamente de lo que aparenta y su evaluación no puede ser contra la presión de una OPA por 30 días que podría en los hechos hacer irrelevante una evaluación competitiva posterior. Para cualquier institucionalidad que se precie, operar sobre hechos consumados no es ni puede ser eficiente.

En definitiva, se enfrenta en este momento una OPA que avanza rápidamente y de cuyas consecuencias todavía el sistema de libre competencia no hace público su parecer, además de involucrar información entregada al mercado de valores disonante con las declaraciones públicas del CEO de Delta y los hechos propiamente tales que es necesario aclarar.

Lo prudente, entonces, es que tanto la autoridad de valores como la de libre competencia suspendan la OPA en curso hasta evaluar bien y en profundidad las consecuencias de la asociación planteada, tanto en Chile como a nivel continental. El impacto negativo en Chile en la competencia del mercado aéreo es mucho más grande al considerar el impacto simultáneo en todos los mercados vecinos, pues se trata de la consolidación de una red continental que no se puede analizar como la suma de partes independientes, sino como un gran negocio basado en América del Sur que se potencia conjuntamente.

Se habla tanto de competencia, pero qué difícil es aceptarla y exigirla.

Manuel Cruzat Valdés

12 de diciembre de 2019

[1] Presentación hecha por el mismo autor en Congreso Anual de ACHET, Castro, octubre 2019.